新华联傅军:加大民企中长期贷款力度 扩大纾困基金规模

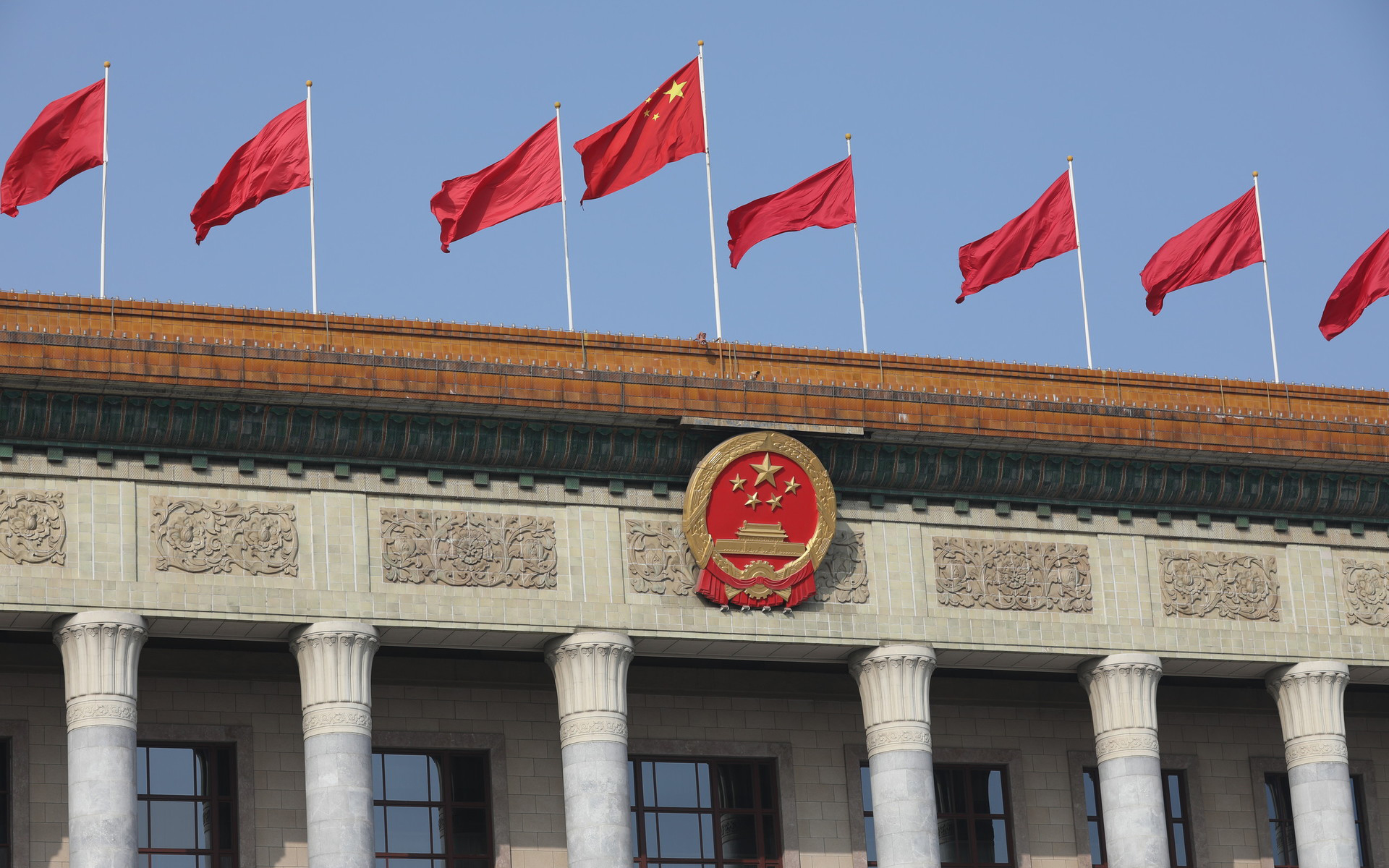

近日,全国政协委员、新华联集团董事局主席傅军接受上证报记者采访时表示,今年全国两会,他拟提交一份关于解决民营企业融资难、融资贵问题的提案,建议监管部门逐步增加民营企业发债的额度,并且考核金融机构投资民营企业债券的比重,同时加大民企中长期贷款力度,扩大纾困基金规模。

傅军说,去年以来,民营企业与小微企业遇到了前所未有的融资难和融资贵的问题,党中央、国务院高度关注,央行、银保监会、证监会、国家税务总局等出台了一批相关政策。2019年2月14日,中办、国办印发了《关于加强金融服务民营企业的若干意见》,为改善民营企业融资环境作出了系统部署。但民营企业融资难、融资贵的问题尚未得到真正解决,仍然面临着一些问题:如民企信用评级低,债券发行非常难;民企融资成本高,企业不堪重负;民企融资期限短期化现象严重,企业倒贷压力大。

为彻底解决民营企业融资难、融资贵的问题,为民营企业营造公平竞争环境,促进民营企业稳健发展,傅军建议,金融机构对各类所有制经济体应一视同仁,平等对待民营企业融资需求。信用评级机构不应把企业所有制作为评级内容,消除同等条件下国企评级高、民企评级低的现象。监管部门应规范金融机构信贷行为,尽量做到不停贷、不压贷、不断贷,可以实行“尽职免责”的原则,消除民企融资的各种隐形壁垒。

同时,为切实提高民营企业直接融资能力,傅军建议,监管部门应逐步增加民营企业发债的额度,鼓励民营企业在资本市场直接融资,提高民企融资效率,降低融资成本;监管部门考核金融机构投资民营企业债券的比重,按年考核,逐年提高,防止债券投资集中投向国有企业和政府融资平台,导致民企债券到期需刚性兑付,而新债发行极其艰难,流动资金短缺引发债务违约。

傅军还建议,商业银行要提高对民营企业流动资金周转贷款额度,政策性金融机构对重点民营企业开办中长期流动资金贷款,提高民营企业中长期贷款的比重。对生产经营正常且按时支付利息的企业,允许借新还旧,应续尽续,减轻企业倒贷压力,实现民营企业新旧贷款的无缝衔接,保障企业正常经营资金需求,避免企业为了还贷借入高成本过桥资金,加重企业负担。

傅军建议,要扩大优秀民营企业纾困基金的规模,设定金融机构参与纾困基金的投资比例,充分发挥纾困基金的作用。针对优秀民营企业因流动性紧张而出现债券兑付困难时,由纾困基金接管到期债券,既维护民企信用,又保护投资人资金安全。当企业流动性恢复正常后,再由企业回购纾困基金接管的债券份额,帮助企业解决资金临时性紧张的困难。防止因风险处置导致民企大股东失去控制权,带来一系列的不良影响。