“土著”基民痛苦指数不减,汇添富刘江的基金性价比如何?

文 / 零度

出品 / 节点研究

在前文——汇添富系列文章(6~9)中,我们详析了汇添富旗下的三位基金经理——胡昕炜、马翔、赵鹏飞。本文我们将移步至汇添富旗下另一位有代表性的基金经理——刘江。

注意到刘江,是因其名字在近半年基金总回报top500汇添富节选、近三年基金总回报top500汇添富节选、近五年基金总回报top500汇添富节选(汇添富系列文章第六篇)三个名单中均赫然在列,而且排名较上文我们介绍的赵鹏飞更为靠前,这至少说明其存在长中短期投资回报不错的基金,且五年基金总回报top500汇添富节选中排名仅次于胡昕炜。那么刘江的投资能力及投资倾向究竟如何?下面我们将带领大家了解其投资风格及其所管理基金的收益风险。

刘江似乎有着不俗的学术背景,拥有清华大学车辆工学硕士以及德国亚琛工业大学工学硕士学位。乍一看“车辆工程”或许会认为刘江的优势专研科目许是时下正流行的新能源汽车,但似乎事实并非如此,刘江2011年5月加入汇添富基金任行业分析师,便长期从事医药行业的研究工作。“研而优则投”,随后,自2015年6月起任汇添富医疗服务灵活配置混合型证券投资基金基金经理,开启基金经理生涯。

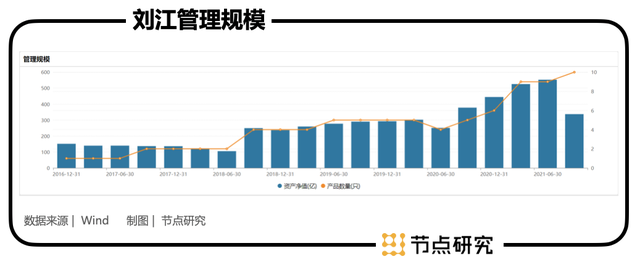

多年来,刘江所管理的基金规模长期较为稳定的增长,但也有阶段性的规模回撤。截至今年第三季度,刘江10只基金的管理规模总计337.04亿元,但明显较今年第二季度9只基金的管理规模552.45亿大幅下降。

据了解,极具戏剧性的,刘江职业生涯发行的第一只基金,恰好是在2015年牛市的最后一天,届时规模便是260多亿。所以与许许多多的基金经理自己慢慢成长至百亿基金经理不同的是,刘江似乎从起点开始便已经跨入了百亿基金经理的大门,这或许使得他从职业生涯初始要经历的挑战便大过许多同业者,在“逆境”中生长的刘江,是否在跌跌撞撞中打磨出了更为成熟的投资体系?

“对产业演变和商业模式有深刻的理解,在行业策略及个股的挖掘上表现出色”“擅长挖掘高质量个股,注重公司业绩增长的逻辑稳固性和长期性,高度重视投资组合回撤管理”“在行业和公司研究上有扎实的基本功,视野广阔有前瞻性,代表产品业绩亮眼”,市场对刘江的优势评价似乎集中在“行业研究、个股挖掘以及风控管理等”。狼人杀有句名言“票型不骗人”,除非是倒钩狼。对于基金经理来说,麾下基金就是他们的选票,对投资标的选择、表现、管理便是票型,基金经理肯定不会是倒钩狼,所以下面我们将带领大家来看看会说话的“票型”都同我们讲了什么?

/ 01 /

收益概况

刘江曾经说过“真正优秀的基金经理在任何条件下都要找来收益和风险性价比最高的资产。”刘江麾下基金的收益与风险如何呢?刘江是否可堪为其心里优秀的基金经理呢?

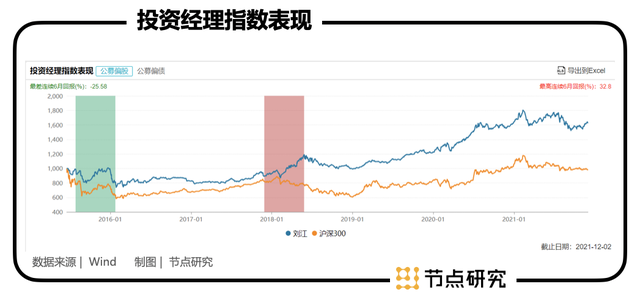

从投资经理指数表现图上可以看到,刘江的回报率曲线长期美好于沪深300,长期呈上涨趋势,涨幅大过沪深300,大体波动趋势与沪深300接近,少数时间存在独立走势。截至2021-12-02,近3月的收益率为4.02%,沪深300为-0.27%;近6月的收益率为-6.55%,沪深300为-8.20%;近1年的收益率为3.41%,沪深300为-4.16%;近3年的收益率为56.61%,沪深300为53.06%;任期总回报为62.33%,同期沪深300为-1.51%;年化回报为7.78%,沪深300为-0.23%。

如果单从数字上看,刘江的收益表现似乎是我们分析至今,表现最为平平的。但不要忘了,刘江第一只基金,规模260多亿的基金,发行在2015年牛市的最后一天,后又遇到了2015年下半年的大幅下跌与2016年的熔断,这只似乎“生不逢时”的基金,恰恰规模权重很大,故而我们所见的刘江综合基金的回报是历经过“生死”,经历过市场检验的基金回报。我们看到同期沪深300的收益率仍为负数,仍未从当初的阴霾中走出来,而此时刘江的62.33%方显难得。但同时我们也发现近3年刘江麾下基金的综合收益率并不突出,与沪深300接近。

/ 02 /

代表作品收益解析

具体而言,我们来看刘江每只基金的收益情况,看看是哪只基金贡献了收益,哪只基金拉胯了收益。

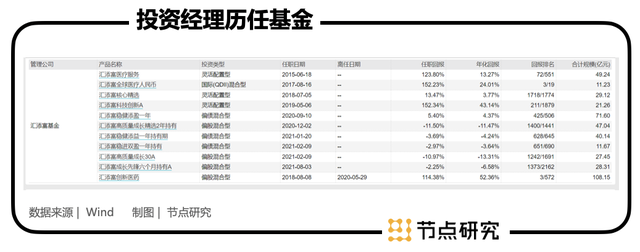

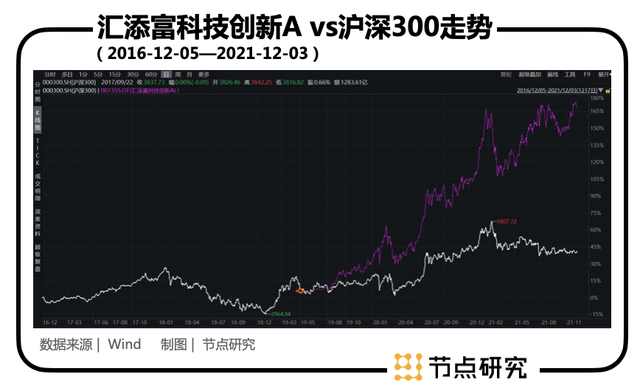

刘江在管基金共十只,年化回报最高的是汇添富科技创新A,为43.14%,任期回报152.34%,累计规模为21.26亿元,基金规模适中。汇添富科技创新A从名称来看似乎并不是刘江所偏好的医药行业。我们来分析一下其业绩来源。

汇添富科技创新A收益贡献大,一来是要归功于入场时机,该基金成立于2019-05-06,从沪深300近五年走势图我们可以看到,沪深300近五年的最低点位于2019年初左右,汇添富科技创新A虽然没有买在大盘处在阶段性极小值之时,而是在大盘有企稳回升迹象之后成立,但长久来看,该时刻大盘尚属相对底部范畴,赶上了大盘的小牛行情。

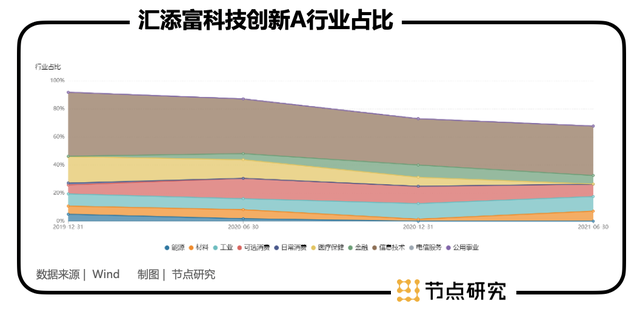

二来得益于其行业配置,我们看到其行业配置相对均衡,但在A股行业配比中,信息技术板块在该基金始终占有支配地位,占有A股股票仓位40%左右,其次持续维持在较高配比的是工业以及可选消费,二者共计20%左右。

从信息技术板块的走势可以看到信息技术板块在基金成立后的时间段中呈现出的上涨曲线较大盘更为陡峭,同时消费板块及工业板块同期走势也较大盘更为强劲。

尽管所选重仓板块均实现了较大盘更为强劲的上涨,但除信息技术板块增长了超过一倍以外,工业及消费板块并没有成倍增长,但汇添富科技创新A的净值在同时期则增长了1.5倍,我们可以看出其仍有很大一部分收益来自于其选股收益。该基金的比较基准为中国战略新兴产业成份指数收益率*60%+中债综合财富指数收益率*30%+恒生指数收益率(使用估值汇率折算)*10%,Wind Fama-French三因子模型结果同样显示,其主动超额收益来源大部分归功于其个股选择。

从汇添富科技创新A的行业配置变化上,我们也能看出刘江持股风格的灵活性,医药行业是其偏好且深耕的行业,但对于该基金来说,我们看到刘江对医疗保健板块的配置已经从2019年底的18.83%减仓至今年年中的0.09%,并没有执着于医药板块。其除了坚持“重点投资于科技创新相关的优质上市公司”的战略以外,对其他板块的配置也会根据市场趋势做战术调整,并不是一成不变。

回到其在管基金收益情况,年化回报位列第二位的是汇添富全球医疗人民币,年化回报为24.01%,任期回报为152.23%;紧随其后的是汇添富医疗服务,为刘江最早管理的那只基金,年化回报13.27%,任期回报为123.90%,至于该只基金收益率为何没有那么突出,前文也进行了部分分析。

我们看到汇添富创新医药,虽然刘江已于2020年5月离任,但其年化回报是十分亮眼的,达到了52.36%,对该只基金感兴趣的详见在《谁人不知汇添富4》,本文不再赘述。

我们看到三只基金均为重仓医药行业的基金,且收益率较为可观,此外,抛开今年刚成立的基金不算,刨除偏债混合型基金,余下的汇添富核心精选与汇添富高质量成长精选2年持有对医疗保健行业的配置也不低。如此看来,汇添富科技创新A可能是个例外,刘江最钟爱且擅长的行业仍旧是医药医疗保健行业。同时,从其他持仓占比来看,其次受到刘江重视的行业为消费行业以及信息技术行业。

我们简析下经历了千山万水,最有说服力的汇添富医疗服务基金,从其业绩走势趋势不难看出,该基金早已涅槃重生了,这是结果,但过程中似乎也经历了相当的痛苦,在最初将近三年的时间里,该基金基本都在枯荣线以下,有多少基民能够忍受住如此长时间的剧痛享受最终的果实,我们不得而知,但一定不多。

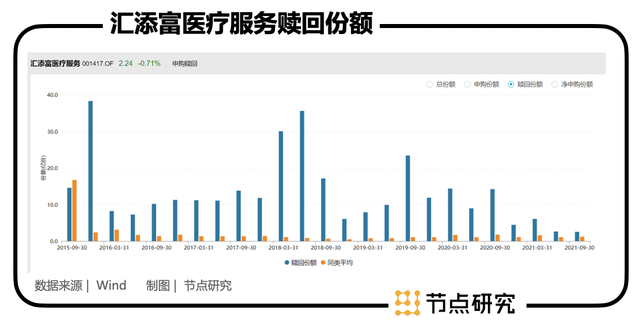

从汇添富医疗服务赎回份额,可以清晰的看到该基金在2015年遭遇了大幅赎回,而后是持续性赎回,而后在枯荣线附近再次遭遇了大幅赎回。我们几乎可以推测出部分基民的心路历程,在2015牛转熊初期,尚对形势有幻想,而后发现大势已,出现巨额赎回,之后持续性赎回搭配不温不火的行情,在2018年该基金终于收复失地之后,不想“再受其害”,马上脱手。

我们看到基金份额从2015-9-30的26,194,945,841.83减少至2018-3-31的11,252,566,673.22 待到2018-6-30,该基金只剩8,844,534,963.55的基金份额了,缩水将近三分之二。也就是说成立之初基金份额262亿份左右,而直到2018-6-30,该基金累计赎回份额已在200亿左右,故而结合换手率,能够真正“走出苦海”的“土著”基民,只剩一小部分,而最终坚持到吃到大蛋糕的“土著”们更是微乎其微了。

回到业绩表现本身,我们看到近六年半的总回报,总体来说显著的跑赢了大盘,大盘还没从最初的伤痛中完全复苏,回报率仍在-5.5%,而汇添富医疗服务已经达到了123.8%的回报率,但同时,也不难看出,其业绩显著的跑输了医疗服务板块,医疗服务在6.5年中的总回报率为263.99%。但我们见其显著跑赢了业绩比较基准,该基金业绩比较基准为中证医药卫生指数*70%+中债综合指数*30%,故而其弱于医疗服务指数的表现部分原因可能是由对股票的配置比例带来的,余下的原因可能更多是选股或者择时的原因。

根据Wind T-M模型分析的统计值来看,该基金同代表全A市场的万得全A指数相比,具备选股能力,但选股能力弱于医疗服务板块,同时该基金不具备择时能力,显著弱于板块指数,对比来看,似乎作为该基金基金经理的刘江,或存在择时能力较弱的可能。

/ 03 /

风险与回撤

前面我们分析了,能坚持到最后吃到蛋糕的人可能很少,基金的风险和回撤可能会使深陷其中的基民痛苦万分,故而基金经理能够较好的把控风险,尽可能的减少回撤幅度很重要,这也是基金经理能力的重要体现。我们来看看刘江麾下的基金风险程度如何,是否像他所说,重视风险性价比,像市场所评价的那样,重视回撤管理。

从近一年的风险情况我们看到,刘江所管理的基金风险度普遍还是偏高的,除却偏债混合型基金及管理不足一年的基金,其下行风险普遍在15%左右,年化波动率在25%左右,但夏普比例基本超过了1,这在一定程度上说明较我们以往研究的基金来说,似乎风险性价比还算不错。

我们看到其中下行风险与年化波动率最高的仍旧是汇添富医疗服务,故而我们来看下汇添富医疗服务的动态回撤。

与前文我们对汇添富医疗服务的收益描绘及分析基本对应,尽管汇添富医疗服务在长跑过程中,屡次触及零轴,实现净值的新高,但其回撤阴影面积占比过大,可能很多基民会处在长期痛苦中,我们看到其最大回撤幅度超过30%,在大多数时候基民需要忍受15%的动态回撤,即便是近两年行情回暖的时间里,也仍需要20%左右的回撤耐心来期待新高。本着不以一只基金论成败的原则,我们看到其他基金的回撤图形及回撤幅度还是较汇添富医疗服务乐观一些的,但我们知道汇添富医疗服务之如此,是因其经历了牛熊,可能更具备样本意义。

从蚂蚁财富提供的数据来看,近五年其赚钱能力超过74%的同类基金经理,抗跌能力超过95%的同类基金经理,投资性价比超过85%的同类基金经理。

通过本文的分析,我们可知刘江钟爱医药赛道,除此以外也看重科技以及消费,偏爱成长股,具备中长期赚钱能力,注重战略及战术的配合,较为擅长行业配置,选股能力优于择时能力,注重风险性价比,但波动较大,回撤幅度仍不算小。但短期基金风险仍旧较大,长期收益虽然较为可观,但能抗住回撤的人可能不多,其麾下的偏股型基金或不适合风险厌恶者。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

节点财经

547篇文章TA的动态

2023-10-18 节点财经发布了 《当李彦宏点燃AI原生时代的火种》的文章

2023-09-26 节点财经发布了 《从微盟十年看中国SaaS的过去、现在与未来》的文章

2023-09-11 节点财经发布了 《教师节特辑 | 白山云霍涛:带着教师底色创业,踏实走好每一步》的文章

2023-09-11 节点财经发布了 《品胜冲击上市,「充电宝之父」的新故事》的文章

2023-09-06 节点财经发布了 《百度智能云,探索大模型的「价值成长」之路?》的文章