郭广昌该不该怒?

文 / 七公

出品 / 节点财经

复星系深陷舆论漩涡,作为当家人的郭广昌终于忍不住了。

9月15日,郭广昌在微博罕见发声,称彭博新闻社的一篇所谓“监管部门要求摸底复星”的报道严重背离事实,……在境内外大范围传播后,对复星正常经营和声誉造成重大影响。

郭广昌在文中写道:“我很遗憾但也很坚定地决定,复星将正式向法院提起诉讼,坚决追究其法律责任,坚决捍卫复星的一切合法权益。”

图源:微博

说到底,如今困扰复星系的“谣言”和由此引发的市场恐慌、波动,根源均来自复星国际“6500亿负债”这几个骇人视听的大字。复星也多次澄清,“6500亿”实为误读,亦得到了国际知名投资机构大摩力挺。

不过,投资者心头始终萦绕着一个问题:该如何看待复星国际(00656.HK)的债务规模?

郭广昌该不该恼?

财报显示,截至2022年6月末,复星国际总负债6511.57亿元,总资产8496.85亿元,资产负债率为76.6%。

不过,就“6500亿负债”这一热议度极高的说辞,公司执行总裁、CFO龚平并不认同。其对外表示,“复星上市主体报表上体现的总债务,是包括集团所有并表子公司(豫园股份,复星医药,葡保等)的债务,这些并表子公司是独立的法人主体,其债务不由集团承担。”

他进一步解释到,“所谓6000多亿复星的债务,是一种偷换概念的陈述。特别因为保险业务本质是承保,负债率较高,所以合并报表口径导致总债务较高。”

无独有偶,在大摩9月16日发布的分析报告中,亦秉持类似观点,并重申对复星国际的“买入”评级。

众所周知,郭广昌被称为“中国版巴菲特”,这和他深度布局保险板块、擅长资本运作不无关系。

由于青睐巴菲特及伯克希尔·哈撒韦的“保险+投资”模式,即利用客户缴纳的保费形成低成本浮存金,然后通过投资以“滚雪球”的方式实现巨大财富积累,郭广昌多年来在全球各地收罗标的,比如复星葡萄牙保险(Fidelidade,持股84.99%)、鼎睿再保险(持股86.51%)、复星保德信人寿(持股50%)等,都是旗下富足板块(保险+资管)的成员。

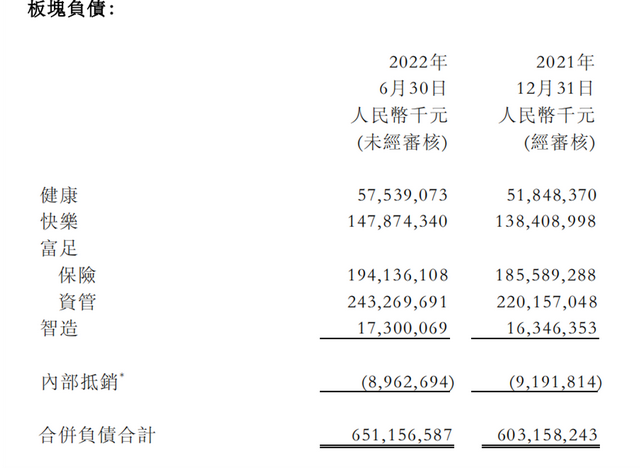

图源:复星国际2022年中期财报

2022年中期,复星国际保险业务的资产额约2116.79亿元,负债额约1941.4亿元;资管业务资产额约2860.85亿元,负债额约2432.7亿元。

在不考虑内部抵消的情况下,该两个子项目合计资产占比为58.58%,合计负债占比为67.17%,对总负债的贡献明显大于对总资产的贡献,是推高资产负债率的权重要素。

相较其他行业,保险、银行、证券、信托都是“另类”商业存在,保费既对应收入,又对应负债,天然具有高杠杆特点。

换言之,作为负债驱动的金融机构,重在拓展负债广度和深度,杠杆率一般都比较高。

纵观国内几家上市保险公司上半年的资产负债率:中国平安89.55%,中国太保为88.96%,中国人寿90.56%,新华保险91.17%。

复星国际保险板块资产负债率91.7%,虽然不低,但在合理范围内,也符合保险监管部门要求的资本充足率和偿付能力。

资产管理板块,包括德国HAL私人银行、BCP私人银行、复星哈尼证券、复星创富、复星瑞证等金融机构,以及部分私募股权和风险投资基金,这部分业务的资产负债率为85.63%。

图源:复星国际官网

对比2022年半年报国内相关企业资产负债率:招商银行90.79%,杭州银行93.87%,中信证券82.36%,平安资管86.01%。复星国际的指标不算突兀。

其实,就保险和资产管理这类负债经营业务,很难用常规商业法人的角度来审视,他们的负债并不是实际意义上的负债,也鲜少用资产负债率衡量债务风险,其更重要作用是公司赖以生存和扩张的基础,产生利润的“黑土地”,是需要筑牢的“地基”。

举个例子,银行账面的钱,那都是别人的,要列在“负债”一栏;反倒是借出去的钱,才叫“资产”。然而,我们仍然要提升银行的吸储能力,粗略理解就是打造负债吸引力,巩固发展的根本。

就像保险中常常计入流动负债的“未到期责任准备金”、“未决赔款准备”、“未到期风险准备金”,主要是应对未到期或未偿付的保险责任而提取的准备金,和大众习惯的计息借款融资也是有区别的。

基于上述常识,只见6500多亿总负债数字,就认为复星国际债务压顶,过于武断。

再者,我们现在看到的复星国际报表,是集合了豫园股份、复星医药、复星旅文、复星地产等几家子公司的并表,按照财务核算原则,债务均由各上市公司独立承担偿付责任。

而在逐一剔除后,最后真正归属于复星国际的负债,大约只有1000亿元左右,远没有外界喧嚣的“至暗时刻”、“山穷水尽”、“杠杆反噬”那么夸张,对应的则是价值2700亿元的总资产,现金及银行结余及定期存款1176.5亿元,无论是回旋余地,还是转环空间,都还是有的。

所以,郭广昌的愤怒也是有理可据的。

夯实流动性安全垫为何重要?

除了传言的“6500亿负债压顶”,郭广昌备受关注的还有频繁的减持动作。

最近一年,从青岛啤酒到豫园股份、复星医药、新华保险、金徽酒,复星国际不断出售资产,累计回笼资金至少百亿元。

既然实际债务压力没有那么大,为何还要“卖卖卖”?

龚平是这么说的:减持是为了进一步提升评级,夯实流动性安全垫,增强跨越经济周期的能力,是近几年财务战略的正常延续。

这段表态看似平淡无奇,但其中蕴含的信息却很值得解读,最关键的可能是这一句:(减持)是为了跨越周期,夯实流动性安全垫。

相比口径繁多极易误读的负债,强化现金流能力,增厚流动性安全垫,才是真问题,也是复星国际减持的目的。

就算投资界标杆巴菲特,也一再强调现金的重要性。2022年伯克希尔·哈撒韦股东大会上,他坦言:“在伯克希尔,任何事情都可能改变,有一件事一定不会变,就是手上一定会一直持有大量现金。现金就像是氧气。”

万科说了很多年的“活下去”,怎么活下去?很简单,要有空气、水、食物,才能支持最基本的生存。具体到企业身上,正常的经营生产之外,回收现金,压缩负债,发债、发行股份再融资,都是必不可少的环节。

尤其在易变、复杂、不确定的形势下,把能保持血液循环的现金握在手里,加快现金流周转速度,更是穿越经济周期的不二法门。

话说回来,当时当下,周期正处在什么阶段?

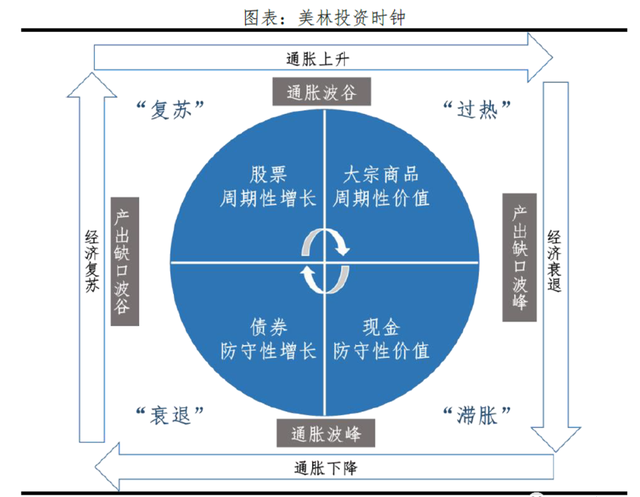

如果说2020年之前大家还诸多争议,但随着近一段时期全球主流市场PPI指数、CPI指数的整体表现,以及地缘战事催化,各国央行激进加息,结合美林的投资时钟,世界经济由“滞涨步入衰退”的预期已逐渐成为产学研各界的共识。

图源:美林证券

该大环境中,具有防守性价值和防守性增长的现金、债权则是首选。郭广昌的出售行为,在某种意义上也是基于周期规律而未雨绸缪、以备不时之需的战略选择,是主动强化跨周期调节的体现。

而从复星国际自身来看,确实也面临一些压力。

2021年,公司经营活动产生的现金流量净额为-32.9亿元,较2020年的88.85亿元大幅减少约122亿元;2022年上半年未披露该数据,2021年同期为流出10.38亿元。

这意味着,复星国际从经营活动获取现金的能力尚未恢复到疫情前的水平。

背后,其核心上市公司复星医药、豫园股份、复星旅文的创收、创利指标均有程度不一的弱化。

复星医药今年上半年营收213.4亿元,同比增长25.88%,归母净利润受所持有的BioNTech股票价格波动影响,造成非经常性损益为-3.15亿元,同比减少减少37.67%至15.47亿元;豫园股份今年上半年营收220.09亿元,同比减少3.85%,归母净利润同比减少47.06%至7.54亿元;复星旅文今年上半年营收64.41亿元,同比增长130.96%,净利润同比增长90.19%至-1.97亿元,尚未扭亏。

最新消息,复星国际或考虑在价格合适的时候对复星旅文(1992.HK)引进战略投资人。

不过,抛开市场的短期纷扰,随着全球越来越多的国家解除旅行限制,国内各地多措并举地稳经济、稳消费,以及复星医药合营企业复星凯特的中国首款CAR-T细胞治疗产品奕凯达商业化进展显著,都有望驱动复星国际的业绩回正向好。

节点财经注意到,自9月6日起,复星国际已6次回购公司股份,合计回购2480万股,耗资约1.18亿港元。

郭广昌在传递什么信号?

2019年,在谈论如何与周期共舞时,郭广昌所言,“从1992年创业开始,复星经历了很多个经济周期。但总的来说,因为改革开放,我们经历了一个快速发展的向上周期,这非常宝贵。但是,我们一样会迎来冬天,而且可能会更寒冷,这也是我们必须要去穿越的周期。”

眼下,郭广昌和他的复星国际,再次行进在穿越周期途中。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

节点财经

547篇文章TA的动态

2023-10-18 节点财经发布了 《当李彦宏点燃AI原生时代的火种》的文章

2023-09-26 节点财经发布了 《从微盟十年看中国SaaS的过去、现在与未来》的文章

2023-09-11 节点财经发布了 《教师节特辑 | 白山云霍涛:带着教师底色创业,踏实走好每一步》的文章

2023-09-11 节点财经发布了 《品胜冲击上市,「充电宝之父」的新故事》的文章

2023-09-06 节点财经发布了 《百度智能云,探索大模型的「价值成长」之路?》的文章