专精特新企业北交所上市前景及好处有哪些,补贴20-100万

华夏泰科小编了解到专精特新企业北交所上市前景,证监会制定2022年度立法工作计划,对全年的立法工作做了总体部署,其中包括制定《首次公开发行股票注册管理办法》《上市公司证券发行注册管理办法》等规章。对于企业家和投资者而言,抓住北交所目前的关键机遇期,才能分享北交所带来的长期发展红利。申报专精特新企业,每户给予一次性20-100万奖补(以各地方具体奖补金额为准)。以下是华夏泰科(专业政策咨询、政策补贴申报)小编带来的专精特新企业北交所上市前景及好处,希望有所帮助。

(一)专精特新企业有那些好处

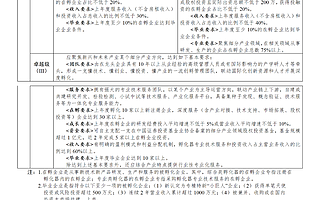

1.资金扶持:每户给予一次性20-100万奖补(以各地方具体奖补金额为准)。

2.荣誉资质:颁发专精特新、“小巨人”企业证书。

3.政策帮助:重点对企业发展中遇到的困难,是“一企一策”给予帮助,如财政专项资金、税收优惠、企业知识产权保护、技术创新支持、市场开拓扶持、融资增信等。

4.政策扶持:在融资服务、技术服务、创新驱动、转型升级、专题培训等方面重点扶持。

5.企业人才:有专门的校园、社会招聘渠道,及人才培训优惠。

6.企业推广:提高企业资质荣誉、提高企业品牌和产品推广等。

7.企业发展:后期对企业在企业金融服务上有倾斜,提升本企业在金融市场融资吸引力,获得此荣誉(能获得此荣誉的企业代表企业的成长性好专精特新中小企业申报范围)后期在企业技改项目,培育项目资助申请上有政策倾斜。

8.北交所上市,企业融资。

(二)专精特新企业北交所上市前景

1.制度创新第一箭:单日涨跌幅限制为30%,提升市场价格发现功能

(1)北交所单日涨跌幅限制为30%,给予了市场更加充分的价格博弈空间,使得市场更具企业价值发现功能,提升交易效率与价格发现效率。

(2)北交所上市首日不设涨跌幅限制,当盘中成交价格较开盘价首次上涨或下跌达到30%、60%时,临时停牌10分钟,给予市场充分冷静时间。在确保价格充分发现的同时,避免了过度投机,抑制了资金端不成熟的“炒新”现象。

2.制度创新第二箭:持股10%以下股东没有锁定期,资金使用效率提升

(1)北交所上市企业持股10%以下股东没有锁定期,超过10%的股东仅有1年锁定期。而目前科创板、创业板、主板上市,都将面临小比例财务投资人锁定1年,实际控制人锁定36个月。

(2)此项制度创新对于股权投资机构PE、VC(私募股权投资和风险投资)而言是极大的利好,投资退出将更为高效。股权投资机构的商业模式链条是“募资-投资-投后管理-退出”,而中国资本市场因此前的企业上市难,上市后退出慢,存在商业模式闭环效率低下的问题。

(3)对此,北交所第一步先解决了早期优秀企业上市难的问题。将企业实现上市的门槛设定为预计市值不低于2亿元,最近两年净利润均不低于1500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2500万元且加权平均净资产收益率不低于8%。

北交所第二步解决了企业上市后机构退出慢的问题。北交所上市企业持股10%以下股东没有锁定期,超过10%的股东仅有1年锁定期,相比于科创板、创业板、主板,小比例财务投资人将减少1年的退出期限,这将更大程度上提升股权投资机构的退出效率。投资机构的退出效率提升,投资资金使用也更为高效。

(4)更为重要的是,因股权投资机构的退出效率大幅提升,“募投管退”商业模式链条更为畅通,股权投资机构将促使其投资企业实现北交所上市,上市后可通过更加灵活的资本运作选择退出时机。而伴随着大量被股权投资机构所投资的优秀企业实现北交所上市,北交所资产端将迎来新一轮增量价值释放,资金端也将更为活跃。

3.制度创新第三箭:减少上市时新股增发过度稀释的压力

(1)根据北交所上市要求,公开发行后,公司股东人数不少于200人,公众股东持股比例不低于公司股本总额的25%;公司股本总额超过4亿元的,公众股东持股比例不低于公司股本总额的10%。

(2)首先,此项制度创新可以减少企业股份在上市时一次性被过度稀释的压力。创新型中小企业在上市前一般需要通过融资来实现发展,而创新型中小企业缺乏大量的固定资产作为抵押,难以完全通过银行等金融机构的债权融资满足其资金需求,所以需要进行股权融资。

可以看到,在2000年中国进入互联网时代后,大量独角兽企业、优秀的创新型企业,在其发展路径中均实现了多轮股权融资,创始人及其核心高管团队在企业上市时所具备的股权往往已相对较低。此项制度创新对于一些处于快速发展期,股权稀释程度相对较高或股东较为分散的企业而言,发行比例更加灵活,减少了企业股份在上市时一次性被过度稀释的压力。

其次,使得企业可以在不同发展阶段融到更为“合理”的资金。目前,资本市场其他板块有企业在上市时需增发股份的相关要求,因此企业在做上市路径规划时往往需要“预留”股份,这会限制企业在上市前释放更为合理的股权,从而融到相应的资金。而此项制度创新则打破了此前的瓶颈,企业可以更为合理地规划其融资路径。

(3)北交所的此项差异化制度创新将使企业在不同发展阶段匹配更为合理的资金,实现更为平稳的资本化发展。而北交所也将因此项制度创新吸引更多的优秀创新型中小企业。

4.制度创新第四箭:税收优惠,整体增强北交所吸引力

(1)2021年11月14日,国家财政部税务总局发布《关于北京证券交易所税收政策适用问题的公告》,提出“新三板精选层公司转为北交所上市公司,以及创新层挂牌公司通过公开发行股票进入北交所上市后,投资北交所上市公司涉及的个人所得税、印花税相关政策,暂按照现行新三板适用的税收规定执行。涉及企业所得税、增值税相关政策,按企业所得税法及其实施条例、《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)及有关规定执行。”

(2)根据《关于个人转让全国中小企业股份转让系统挂牌公司股票有关个人所得税政策的通知》,对个人转让新三板挂牌公司非原始股取得的所得,暂免征收个人所得税(此处原始股认定为挂牌前持有的股份)。根据《关于继续实施全国中小企业股份转让系统挂牌公司股息红利差别化个人所得税政策的公告》,对个人持有全国中小企业股份转让系统挂牌公司的股票,持有期限超过1年的,股息红利所得暂免征收个人所得税。

(3)北交所税收优惠政策减少了个人股东的税负,提升了北交所市场的流动性与资金使用效率,同时增强了北交所对企业的吸引力。

5.制度创新第五箭:退市与转板制度使企业“进可攻,退可守”

(1)只有“有进有出、良性循环”的资本市场生态才能迎来长期价值化发展。

(2)北交所差异化退市制度安排,将使北交所上市公司“退可守”。差异化退市制度安排允许北交所退市公司符合条件的,可以退至新三板创新层或基础层继续交易;不符合新三板基础层与创新层挂牌条件,且股东人数和超过200人的,则转入全国股转公司代为管理的退市公司板块;北交所退市公司符合重新上市条件的,可以申请重新上市。

(3)北交所的差异化退市制度安排,在维护北交所与新三板创新层、基础层整体市场结构平衡的同时,给予企业实现资本化融资发展的“试错”机会。倘若企业不再满足北交所上市要求,允许企业退到相应层级,同时给企业再次实现融资及北交所上市发展的机会,这也是创新型中小企业在实现资本化发展过程中所需要的。同时,这将使得北交所市场“进出”更为高效,实现“有进有出、良性循环”的长期价值化发展。

(4)北交所转板制度也使企业“进可攻”,但应注意并非转板就代表企业实现了资本化发展的“进”。目前,市场中仍有大量的企业认为在科创板、创业板上市可以享受更高的市盈率以及更大的市值,从而实现上市后更高效的持续融资发展,而其本质原因在于认为北交所资金端将缺乏流动性,这是由此前新三板市场缺乏流动性的惯性认知所造成的。

(5)而实际上,从北交所开市至2021年底的数据来看,日均成交额较2021年8月精选层增长3.04倍;2021年,北交所全市场股票平均涨幅98.90%,投资者数量超475万,是北交所设立消息宣布前的约2.8倍;存量公募基金入市交易,8只新设主题基金全部超募,社保基金、QFII已经进场,机构投资者加速布局。

(6)优秀的企业在任何市场都可以拥有匹配其发展阶段的合理市值。当优秀的企业在北交所获得合理的市值后,将会对整个市场产生“示范效应”,从而使得市场中流动性更为充裕。长期来看,伴随着北交所多项差异化制度创新的价值逐步释放,北交所给“更早、更小、更新”的创新型中小企业市值不会低于科创板、创业板。

http://www.techchn.cn/Index/show/catid/14/id/3694.html

指尖申报

1122篇文章TA的动态

2023-11-21 指尖申报发布了 《苏州市重大科技成果转化计划项目申报条件一览-华夏泰科》的文章

2023-11-21 指尖申报发布了 《重要通知 | 什么时候开始申报北京市高精尖产业发展资金-华夏泰科》的文章

2023-11-21 指尖申报发布了 《苏州市重大科技成果转化计划项目是什么?如何申报?-华夏泰科》的文章

2023-11-21 指尖申报发布了 《12月1日止 | 北京市高精尖产业发展资金第三批申报时间-华夏泰科》的文章

2023-11-21 指尖申报发布了 《【华夏泰科】苏州市重大科技成果转化计划项目应满足什么条件》的文章