财政部:延续执行创投等科技型企业所得税政策

2月21日消息,财政部、国家税务总局联合发布《关于延续执行创业投资企业和天使投资个人投资初创科技型企业有关政策条件的公告》,自2022年1月1日至2023年12月31日,对于初创科技型企业需符合的条件,从业人数继续按不超过300人、资产总额和年销售收入按均不超过5000万元执行,《财政部 税务总局关于创业投资企业和天使投资个人有关税收政策的通知》(财税〔2018〕55号)规定的其他条件不变。在此期间已投资满2年及新发生的投资,可按财税〔2018〕55号文件和本公告规定适用税收政策。

对于创投行业来说,这是一个为税收优惠提供支持的利好政策。

此前,为进一步落实创新驱动发展战略,促进创业投资持续健康发展,《财政部 税务总局关于创业投资企业和天使投资个人有关税收政策的通知》(财税〔2018〕55号)出台。创业投资企业和天使投资个人投资种子期、初创期科技型企业,在符合条件的前提下,可以享受企业所得税或个人所得税的相关优惠政策。

在财税2018年55号文中,对初创科技型企业进行了定义,其中两个指标为:接受投资时,从业人数不超过200人,其中具有大学本科以上学历的从业人数不低于30%;资产总额和年销售收入均不超过3000万元。

对此,2019年1月,财政部、国家税务总局联合发布《关于实施小微企业普惠性税收减免政策的通知》(财税[2019]13号),将初创科技型企业条件中的“从业人数不超过200人”调整为“从业人数不超过300人”,“资产总额和年销售收入均不超过3000万元”调整为“资产总额和年销售收入均不超过5000万元”,通知执行期限为2019年1月1日至2021年12月31日。

而今,在2022新年伊始之际,两部门明确该政策延续至2023年12月31日,母基金研究中心认为,对初创科技型企业的认定标准继续放宽,无疑是有利于进一步鼓励创新创业,支持创投和天使投资发展。

对于创投和天使投资,国家早有相关支持政策。2019年7月,中共中央办公厅、国务院办公厅印发的《关于加强金融服务民营企业的若干意见》中明确提到“积极培育投资于民营科创企业的天使投资、风险投资等早期投资力量,抓紧完善进一步支持创投基金发展的税收政策。”现在,两部门延续放宽初创科技型企业认定,正是为创投行业注入强心剂,有利于培育创业投资力量。

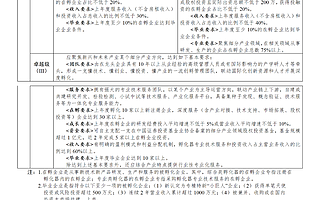

对创业投资企业和天使投资个人投资初创科技型企业来说,能享受到以下税收优惠政策:

税收问题一直是整个股权投资行业关注的焦点问题。

2018下半年,一纸“追缴”通知让行业哀嚎连连:各地方政府过去普遍实行的对有限合伙制基金征20%所得税的政策,被认定为违反了相关规定,应当纠正。这意味着,有限合伙制基金今后将必须按照5%~35%的累计税率,最高税率为35%。

直至2018年12月国务院常务会议决定实施所得税优惠促进创业投资发展,“使创投企业个人合伙人税负有所下降、只减不增”,行业才吃下了一颗定心丸。

2019年,财政部、税务总局、发改委、证监会联合发布了财税(2019)8号《关于创业投资企业个人合伙人所得税政策问题的通知》,明确了创投企业为其个人合伙人计算个人所得税应纳税额的具体办法,其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税。

然而,各地在实际执行政策中,对国家政策解读口径各不相同。比如,对于合伙制基金管理机构,对其自然人合伙人的所得税收标准,有的地区按个体工商户标准5-35%交个人所得税,有的地区按20%收。

此外,还存在亏损不能跨年结转的问题。

中国的股市和经营环境具有一定的周期性,A股IPO的节奏在历史上出现过很大波动,这会给创投基金的退出带来一些周期性波动。相应的,创投基金在整个存续期内可能会有一些年份会产生亏损,如果选择了20%的所得税率,也意味着以后的盈利不能先用来弥补之前的亏损。

北京某头部人民币基金财务负责人表示,创投行业的项目退出具有很大不确定性,在创投行业目前仍以IPO退出为主要退出方式的情况下,创投企业在整个存续期内可能会有一些年份有较多项目IPO解禁后退出,也可能有些年份没有项目退出,却有项目失败产生亏损,如果选择了按单一投资基金核算方式,也意味着不同年度的盈利和亏损不能互相抵减。但对于投资人来说,他投资的是同一基金的不同项目,盈利的项目要缴税,亏损的项目却有可能无法与盈利项目相抵减,从而多缴纳了税金。

关于公司型创投企业,去年年初在中关村国家自主创新示范区已开展公司型创投企业所得税优惠政策试点。

对示范区内符合条件的公司型创业投资企业,转让持有3年以上股权所得,超过年度股权转让所得总额50%的,可以减半征收企业所得税;转让持有5年以上股权所得,超过年度股权转让所得总额50%的,可以免征企业所得税。

据了解,部分创投企业出于规避长期投资风险的考虑,投资往往倾向于快进快出,而高新技术企业发展往往需要一定周期,导致创投企业投资高新技术企业意愿不强。对此,北京市财政局相关负责人表示,该政策设计了投资期限越长缴纳企业所得税越少的反向挂钩制度,有利于增强创投企业长期投资初创型科技企业的“耐心”,初步实现了鼓励创投企业长期投资的效果,促进被投资的科技企业做大做强。

去年年末,继中关村国家自主创新示范区后,上海市浦东新区成为第二处落地公司型创业投资企业所得税优惠政策的地区。此次浦东新区的政策,比照中关村创投税收政策,主要税收优惠方式基本一致。

2021年,公司型创投企业税收优惠在北京、上海特定区域陆续试点推进,预示未来在全国范围内正式推开实施指日可待。我们认为,随着各项优惠政策的落地与普及,公司型创投基金发展春天指日可待。

创投基金合伙制与公司制,税政孰优?

一直以来,税收问题是影响创业投资基金组织形式选择的关键因素。

相比于有限合伙制,公司制创投基金的法律制度相对完善,董事会、监事会的治理形式简单清晰,对出资人的权利保障更加到位,易于被各类市场主体接受。此外,公司制创投基金还可以发行公司债,通过运用财务杠杆提高投资能力。

但是,由于2008年以来,各地地方政府为合伙型基金出台了一系列减免税收政策,使得合伙型基金的税负远低于公司型。

按照国家税法,有限合伙型基金虽然实行的是“先分后税”,但个人股东适用的是5%~35%累计税率。按照地方政府减免税收的政策,在个人环节一律只需按20%税率缴税。而且,地方留成的40%还可以部分返还,所以合伙型基金的实际税负不到20%。

然而,公司型基金,不仅基金层面需要按25%缴纳企业所得税,而且在个人环节还要按20%缴纳股息红利税,两个环节合计税率高达40%。

因此,公司型创投基金的双重征税导致有限合伙型基金成为目前的主流形式之一。

去年发布的税收优惠政策试点,解决了“双重征税”的问题:个人股东在基金层面上不用再缴纳所得税,只需要缴纳个人所得税。

这不仅拉平了公司型创投基金与合伙型基金的税收负担,还让公司型基金的一些税收优势能够得到体现。

比如:公司型基金可以实行“将5年亏损予以抵扣”,而合伙型选择“按单一基金核算”则只能抵扣当年的亏损。公司型基金可抵扣管理费用,而按《个人所得税法》,在适用20%税率时不能抵扣管理费等费用。

而且就合伙型企业而言,相关税政也经历一定波动,并非原本就具有明显优势。

随着公司型创投企业税收优惠政策在中关村与上海浦东开始试点,行业也在期待着更多对合伙型基金的税收优惠政策出台。

而今,两部门延续放宽初创科技型企业认定就是一项重要的利好政策,我们也期待着更多利好创投的税收优惠政策面世。