泛滥的「精品」,内卷的咖啡

短短两年,咖啡赛道从烧钱补贴,过渡到扎实做品牌的阶段。新一批精品咖啡,已经不满足于产品迭代和场景多元化的故事,正更多在特色产品和细分人群上做文章,并在加速复制门店。

来自上海的Seesaw和M Stand,属于价格偏高的梯队,推出创意咖啡,定价甚至高过星巴克;走极致性价比的Manner,模式更轻复制也更快。还有渴望从线上走到线下的网红品牌,定位精品速溶咖啡的三顿半、时萃等,其中时萃的单店估值已超过1亿元。

与前几年的线下咖啡门店不同,新一波咖啡品牌更擅长打造特色产品,同时在消费人群的定位上更加细分。赶上日渐成熟的市场,加上运营能力已经过市场验证,这些新品牌迅速获得了资本的热捧。字节跳动、美团、腾讯等互联网大厂,还有喜茶都已火速入场。

此外,这一波投资热也少不了瑞幸的“助推”,本身产品低毛利,流水般的补贴根本无法覆盖成本,更不用说快速开店带来的资金压力。一个倒下的瑞幸,反而给星巴克以及众多玩家留出空间,融资和开店都明显提速。

用时间换空间,是星巴克多年来的成果,在中国门店超5000家,积累了高粘度的粉丝用户。虽然规模壁垒摆在这,但星巴克并非高枕无忧。热钱推动新风口,精品咖啡都在比谁跑得快。

精品咖啡火了

精品咖啡品牌正纷纷“入夏”:Manner和野兽派联名推出“熊猫拿铁”,不到一个月在小红书有4600多条笔记;M Stand推出整颗椰子形状的“鲜椰冰咖”;燕麦口味渐渐成为各家标配。这些拼口味和颜值的精品咖啡,让粉丝们直呼打卡。

说来国际连锁品牌星巴克和Costa,前后脚进入中国市场,已经将近20年,都想把优质咖啡,传递给消费者,尤其是成为年轻人的刚需。持续吸引人们走进咖啡馆的,是借由一杯咖啡打造的空间和氛围感。

大众对精品咖啡的消费习惯,经过国际和本土品牌的轮番教育,以及各地分散的独立咖啡馆,逐渐培养起来。提供咖啡、简餐和烘焙点心,设置舒适的桌台和座椅,这些咖啡厅更多坐落在商圈和写字楼附近。

网上搜索精品咖啡,出现更多的是小众的独立咖啡馆,这些咖啡馆又多位于一二线城市。第三方数据显示,截至2020年末,全国共有10.8万家咖啡馆,其中有3.17万家分布在新一线城市,占比为29%。

直到前几年,加了精品二字的新一代速溶咖啡横空出世,包括三顿半、永璞、隅田川和时萃,把咖啡豆做成冻干咖啡粉、咖啡原液或胶囊咖啡,产品包装各具特色,在提高便利性的的同时提升速溶咖啡的口感,为了区别于雀巢三合一,它们称自己为精品即溶咖啡。

其实无论是现磨咖啡,还是便捷的速溶产品,都不能完全概括精品咖啡,因为很大一部分使用的是商品豆,而非精品豆。

过去大家对精品咖啡的定义,更看重生豆的品质,原因是气候和水土影响咖啡豆种植,要栽培出优质的精品咖啡豆,不同产地也造就不同的风味。

能够称作精品咖啡的,美国精品咖啡协会给出了更详细的定义:除了论品种和产地,还包括“谨慎水洗与日晒加工,精选无瑕疵的最高级生豆,运输过程零失误,送到客户手中。经过烘焙师高超手艺,引出最丰富的地域之味,再以公认的萃取标准,泡出美味的咖啡。”

业内公认的标准还有,杯测分数在80分以上的才能称作精品咖啡,对咖啡的香气、风味、余韵、酸质等综合评判。

如今市场竞争者众多,精品咖啡的概念逐渐泛化,真正的顶级豆还是低产量。不过咖啡品类有着巨大的空间,精品化、品质升级也是大趋势。

只是瑞幸事件之后,重新说服消费者花20到30元,甚至购买40元以上的精品咖啡,显然需要更多时间。

流水的对手,铁打的星巴克

咖啡品类爆发的这几年,加速开店的星巴克,早就达成5000家店的目标。最新财报显示,截至今年6月底,星巴克在全球门店数超过33000家,中国市场达到5135家,比上季度新开出162家。

学习星巴克那样打造品牌,商家们越来越把品质和口味挂在嘴边。“现在流行的口味越来越多。咖啡厅一般做意式口味,用云南咖啡豆拼巴西或者南非的豆子,油脂比较丰富,拉花也比较稳定。”一位云南的咖啡豆供应商说道。

各类豆子用途不一,烘焙的深浅程度又影响豆子的香气和酸味。咖啡馆更多靠现磨保证口感,同时提高逼格。一位自建种植基地的供应商表示,做一杯意式咖啡至少需要18克咖啡豆。在保证品质的基础上,凭借产地和价格优势,成本可低至55元每公斤。

原料、机器设备和咖啡师,算上租金和装修成本,星巴克、Costa等锁定中高端价格带,最便宜的美式咖啡卖到25元,其余大多数产品单价在30-40元之间。这还没碰到天花板,卖得更贵的大有人在。

近年诞生的本土品牌连咖啡、瑞幸,追求高性价比,曾试图撼动星巴克的地位。瑞幸算是其中代表,巅峰时期突破4500家门店,规模比肩星巴克。然而一杯咖啡越做越亏,无法保证毛利,后又因财报造假事件跌落神坛,随后开始大撤退。

近期被多家资本相中的Manner咖啡,也是用几十甚至几平米的小店打入市场,目前规模超过170家,门店集中在上海,逐渐走向新一线城市。

走平价策略的Manner咖啡,更多通过半自动机器制作咖啡,降低对人工的依赖。同时压缩租金和装修两大开支,换来高性价比和精简的SKU,吸引客人进店。

新品牌的崛起很快搅动市场,并且开始抢走星巴克的客流。“如果一家Manner开在星巴克对面,星巴克的客流量会减少20%。”其实早在瑞幸被视为一匹黑马出现时,星巴克就曾表达过担忧。新玩家闪电战一般的打法,激发了老牌选手的危机感,本质上由于业绩增长显现疲态。

星巴克在中国市场增势放缓,始于2018年第三季度,星巴克在中国市场的利润首次出现下降。最新季度财报显示,中国市场的同店销售额增长为19%,而上一季度的增长幅度为91%,落差较为明显。

在全年展望方面,星巴克也下调了对中国市场的预期。预计2021财年,星巴克在中国同店销售额增长为18%-20%,此前预估为27%-32%。而星巴克一边忙着扩店,一边客单价却有所下滑,表现为交易单数增加了30%,而客单价下降了9%。

按照星巴克的解释,客单价下滑的原因之一是移动订单增多,占到整体销售额的34%。这并非来自“专星送”服务,而是新零售业务的推进。

星巴克在2019年下半年推出“啡快”概念店,主要针对自提和外卖,缩小门店面积,用更低的经营成本辐射周边商圈。半年左右的时间,啡快的服务覆盖到1300家门店。

和昔日的对手一样,星巴克将咖啡做成一门更高效更便捷的生意。各家都在加码供应链,跟上快速开店的需求。星巴克近两年的发展重心,也同样投入上游供应链,从咖啡种植产地云南打造产业链,到昆山兴建烘焙工厂等。

在门店模型上,星巴克也开创了“臻选咖啡·焙烤坊”,融合咖啡、焙烤和酒饮,扩展早午餐、下午茶和晚餐等多个时段,提高门店坪效。不止是星巴克,启动日咖夜酒的经营模式,Seesaw等品牌已经在路上。

热钱涌向咖啡馆

最新一波受到资本青睐的精品咖啡品牌,融资规模基本过亿。包括Seesaw、M Stand和Manner在内,要么做到更高的客单价,要么走平价路线,共同点都在于让投资人看到盈利能力,以及门店快速复制的希望。

像M Stand和Seesaw这两家,算是上海本地的老品牌,被投资人看中时,已经打磨出相对成熟的盈利模式。据媒体报道,M Stand以每个月超过10家的速度开店,且全国所有门店持续盈利。目前有40多家的Seesaw,门店业绩近12个月实现持续增长,90%以上门店持续稳定盈利。

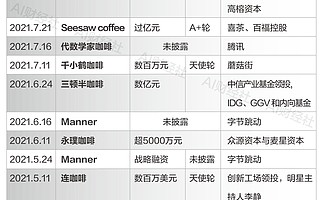

精品咖啡赛道的热度,几乎赶上新式茶饮。7月份,Seesaw宣布已完成A+轮过亿元融资;M Stand最新B轮获得5亿元融资,估值高达40亿。腾讯也投了一家咖啡品牌,估值10亿元。因今日资本退出受到关注的Manner咖啡,已经完成5轮融资,其中吸引到了字节跳动和美团入股。

从定价来看,拥有自家独特口味,形成差异化的产品矩阵,进而卡准不同的价格区间,是这波精品咖啡品牌的特点。

首先最基础的美式咖啡,价格比星巴克们贵上3到5元。不同水果和茶底的组合,带来更丰富的口感,定价趋于40元。比如这家研发的新口味拿铁,最高触到48元。那家独有的黑糖奶咖,最贵42元,接着推出几款蛋糕点心,又能够卖到均价48元,花式提高客单价。

在产品以外,一家咖啡馆的火,自然离不开社交媒体遍地的打卡笔记。是否好喝不一定马上知道,适合拍照倒是很利于传播,简约的工业风或庭园设计,很快吸引消费者种草。

与前者走高端定位和大店模式不同,Manner咖啡做的是快咖啡生意。最小一间几平米的门店,出品咖啡即可,没有堂食只能外带。最便宜的浓缩咖啡只要10元,小杯和大杯的规格按照5元向上叠加,价目表上SKU在10多个,价格在10到30元之间。

狭小的空间和极致性价比,客单价在20元左右,拥有这些特点的Manner咖啡,不免被时常拿来和瑞幸咖啡比较。

最初以小本生意建立口碑,从街头走进购物中心,结合扩张速度来看,Manner还是显得相对冷静。毕竟在瑞幸之后,做到优质低价,且保证盈利,是Manner被看中的原因。

咖啡行业本身连锁率低,门店开一批又关一批,业内洗牌是常态。不过瑞幸事件带来的教训是,卖咖啡得先是门赚钱的生意,亏钱补贴不是长久之计。

在一位行业人士看来,一杯咖啡的成本,刨去房租、设备和人工,成本在5到8块之间。如果只卖10元,利润剩下2到3元,需要多少杯咖啡的销量,才能支撑起品牌一年扩张数百甚至上千家门店的速度。短时间用补贴撬动的客户群体,只能是泡沫。

学不会星巴克,就算模式照搬也get不到内核,后入局者只好讲新的故事。前者已经打造出成功的品牌,其他玩家还得慢慢熬出头。