宁波银行:能否走出长三角或成估值闸口

文 / 零度

出品 / 节点财经

银行股近些年的失势似乎让避险资金以外的资本避而远之。

尽管在稳增长主基调下,银行股的窘态今年没有延续,在大盘下跌13%的情况下,银行板块逆势增长2%。但即便今年表现不俗,大部分银行估值仍旧低于历史99%的时间。

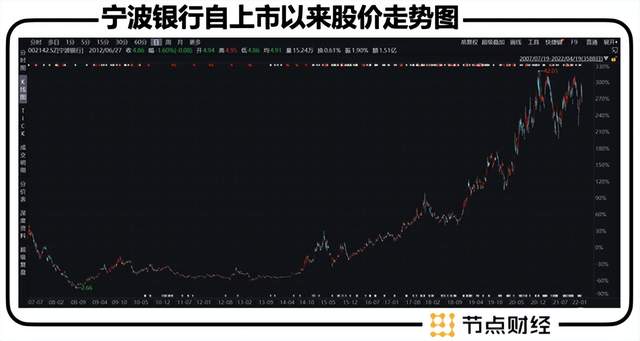

而银行股长时间的“萎靡不振”,并非对所有银行适用。宁波银行(002142.SZ)便是个例外。

十年十倍,五年四倍,三年两倍,宁波银行似乎一直走在价值回归的路上。在宁波银行的发展过程中,还有哪些进步空间?

/ 01 /

成长性相对可观

但市场地位有待提升

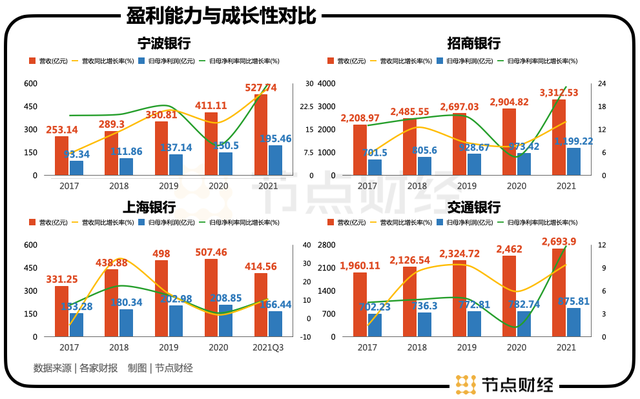

宁波银行2021年实现营收527.7亿元,同比增长28.37%;归母净利润195.46亿元,同比增长29.87%。优秀业绩,引来数十家国内券商给予投资评级,其中买入评级17家,一致目标价为48.55。

高关注、高评级得益于宁波银行的成长性较行业更高。我们选取五大行之一的交通银行、股份制龙头招商银行与同属区域性银行龙头的上海银行做比较,可见股份制商业银行与区域性商业银行的成长性显著好于国有大行,这必然也是估值差异的主要原因之一。

而就区域性商业银行而言,宁波银行营业收入增长显著快于上海银行。五年时间由二百多亿元增至五百多亿,年复合增长率高达15.83%,而上海银行则三百多亿元增至四百多亿,年复合增长率4.59%。由增速拉开的归母净利润差距则更为明显。2017年还较上海银行少近60亿营收的宁波银行,到2021年已经反超29亿元。而这也带来了宁波银行同同类银行的估值差异。

走出区域性银行,宁波银行的成长性也高出一截。招商银行近五年的营收复合增长率为8.44%;宁波银行15.93%的归母净利润年复合增长率高出招商银行4个点。

但不可否认的是其较高成长性也是由其小规模带来的。招商银行的市值与营收均在千亿规模,而宁波银行的营收2021年仅为招银的1/6,而市值则为招行的1/4,不难看出资本市场对宁波银行的青睐度。

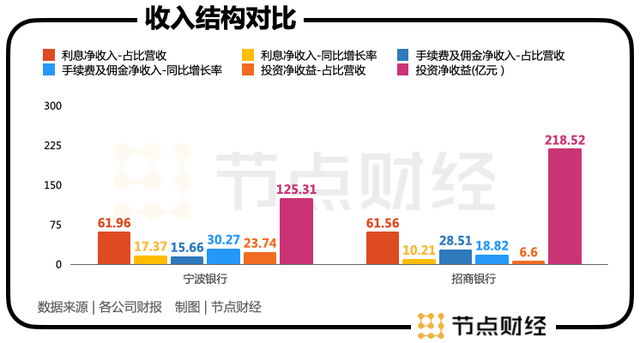

宁波银行向投资银行性质的转型或更前进,投资收益贡献明显,2021年占比高达23.74%,而招商银行仅为6.6%。多元化业务的推进助其市值长效成长。非息业务贡献总体呈增加趋势。利息收入对收入的贡献与招商银行不相上下,均为61%+,增长率快于招商银行。手续费及佣金净收入尽管增长较快,但占比较低。

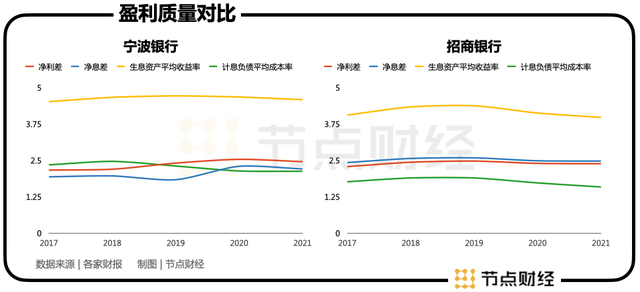

虽然宁波银行在成长性方面占尽优势,但盈利质量上还有提高空间。虽然拿区域性银行与股份制银行相比似乎不大公平,但宁波银行作为区域性银行的龙头,若想再寻突破,只能超越区域性银行,再者在资本市场维度,仅有为数不多的股份制银行可与之抗衡。

故而较招商银行,对于相当于毛利率的净利差,宁波银行近两年实现了反超;而相当于净资产收益率的净息差,宁波银行则仍有一定差距,或反映了宁波银行的资金运用效率低于招商银行。

而这也是区域性银行劣势的体现。招商银行覆盖范围更广,与多家“衣食住行”企业均有合作联名,深度影响了消费者心智。招商银行的市场地位为其带来了更多核心竞争力,使其可以获得更多低利率的个人活期存款作为资金来源。反之宁波银行则有所欠缺。

宁波银行虽然在行业内成长性优秀,但只能作为价值行业中的成长股,与成长行业中的价值股与成长行业的成长股相比,均有较大差距。与动辄增加几倍的成长行业营收净利相比,银行业对资金的吸引力不足也是意料之中。

/ 02 /

稳健性逻辑占优

但行业不利因素“掣肘”

银行业不受青睐的重要原因之一是政策原因——金融让利实体,扶持中小微企业。我国银行对社会发展的意义大过作为企业的盈利。

4月20日,宁波银行尚因“信贷资金违规流入房地产”被罚250万。房地产作为传统银行中的重要客户,在“房住不炒”的主基调下,银行与房地产的不断解锁,也势必持续影响银行盈利水平,并且需要开发能够取代房地产的稳定客户也是不小的挑战

叠加银行普遍存在同质化程度高的问题,银行估值走低也是有原因的。

比起华夏银行、北京银行、工商银行不足5的市盈率(TTM),招商银行的市盈率也不过8.64,虽然宁波银行12.49的市盈率在银行业算得上高了,但放置市场只能算低。

当下银行业在周期性逻辑中并不占优。银行的主营业务主要由利息收入与非息收入构成均有着明显的顺周期特征。

一方面,在经济走向复苏时,往往加息周期开启,利息收入水涨船高。另一方面,经济增长势头下市场投资热情高涨,资金需求量增长带来贷款需求扩大使收入基数扩大。再者,经济增长反映在资本市场上,理财产品、代销手续费、投资收益等也可一起分羹。

而由于受到国内疫情反复与国际冲突等复杂环境影响,我国经济受到了一定挑战。加之去年12月降准以来,我国开启了同美国的逆周期调节,市场处于较为宽松的信用及货币周期。当下银行业并未处在“旺季”中。

但“淡季不淡”正是其稳健性的写照。

2021削弱宁波银行盈利的两个负面因素分别是拨备计提增加、息差收窄。对于让利实体经济的息差收窄,宁波银行以量代价;而拨备计提则是对稳健性的夯实。

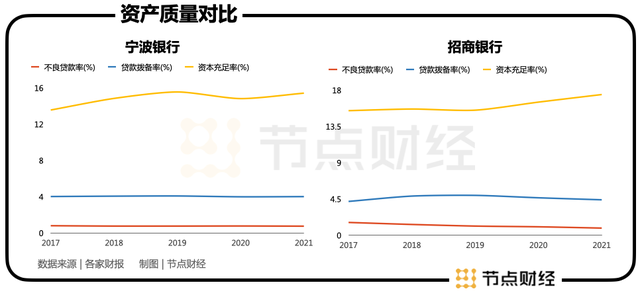

宁波银行的资产质量、对风险的防范能力较强,但也有可进步的空间。虽然其的不良贷款率一直保持在很低的水平,收回贷款的风险极小,但资本充足率常年低于招商银行两个点,招商银行能够承受违约资产风险的能力更胜一筹。

虽然去年拨备计提增加,但贷款拨备率仍旧低于招商银行的,抵御风险能力较招商银行略低;但其实二者贷款拨备率均维持在较高水平,“超额准备金”也会损失部分资金流动性,削弱利润。

银行股的稳健性还体现在其类债性特征,股息率较高,不少银行都达到了5%左右,叠加2-3%的EPS复合增长率,超过不少理财。

银行股投资可以被看作债券投资,收益率或许不高但稳定。但宁波银行股息率较低,2021年为1.31,这也因其在二级市场受追捧,有强劲股价作分母,摊薄了分红。虽然宁波银行类债类属性较其他股份制商业银行不算强,但也说明其业务增长能力较强,利润再投资的意义较大。

除了淡季不淡、类债性,银行股的稳健性还体现在大基金、大股东的保驾护航。截至2021年末,宁波银行的基金持股比例为13.45%,高于招商银行6.64%的基金持股比例。机构持股合计占比高达56.28%,略低于招商银行。高机构持仓比,有利于股价的稳定与长期可持续发展。

/ 03 /

市场化竞争优势明显

但九成业务来源长三角或造成风险

宁波银行的快速发展与其背靠长三角的地理优势是分不开的。宁波银行成立于1997年,联合了一大批宁波当地的城市信用社、联合合作社而成。

发际于宁波,商贸频繁之地,民营经济发达,浙商也是我国远近闻名的商帮,区域GDP的领先,增速常年略高于全国平均增速,故而宁波银行有着先天的优势基因(2021年投放浙江省的贷款金额占比高达66.5%。)。受益于区域经济发展,宁波银行快速崛起。截至2021年,宁波银行的总资产规模达20156.07亿。

而背靠长三角的商业银行并非只此一家,为何宁波银行更胜一筹呢?这就要看宁波银行的战略演进。

宁波银行较强的竞争力极大受益于其市场化程度高,体制灵活。早在1998年,宁波银行就进行了股份制改造,组织结构已具充分市场化竞争特质。为了充分激发员工潜力,绑定优质人才,宁波银行在2004,员工持股还远未普及的时代,便推出了员工持股计划。

此外,宁波银行的市场化竞争优势还体现在其股权结构。2006年引入了战略投资者,新加坡华侨银行,帮助宁波银行“在IT体系建设、风险管理、市场拓展、国际业务”等方面进行了良序建设。由此形成的宁波市政府、国际战略投资者、宁波本地民营企业(雅戈尔)三大股东“三权分立”的股权结构互相制衡、互为补充。

但近年宁波银行“三权分立”的股权结构也有分散趋势,雅戈尔在2018年的持股尚在15.25%,而到了2021年仅剩8.33%,前三大股东持股不足50%。民营企业话语权或有削弱。

依靠对自身优劣势的清醒认知而形成的“大银行做不好,小银行做不了”的差异化战略定位,宁波银行已经形成了以长三角为主体,珠三角、环渤海为两翼的“一体两翼”战略发展格局。但现今宁波银行90%业务仍然集中于长三角地区。

一来过于集中的业务,可能会造成风险的集中。2012年浙江地区的银行业不良率便达到了阶段顶峰2.36%,虽然在2015年之后风险快速出清,但难保不会成为下一次的风险点。但即便如此,宁波银行的不良率仍旧未超过1%,足见其资产质量控制能力。

二来其集中的区域性业务虽然贷款规模可观,但可能会影响其获取低息存款的能力。这也是其计息负债平均成本率(2.13%)较招商银行(1.59%)高的原因之一。

三来宁波银行对于长三角二十余年的业务挖掘,增量空间或有限,若想使营收增长斜率再上一台阶,提升全国影响力,走出长三角,加注“两翼”的业务发展,进阶提升全国一二线大城市的覆盖率,发展更多国际业务,或也成为宁波银行打破空间的必要一步。

宁波银行跟随行业的稳健性以及超越行业的成长性带给了其持续增长的价值,而能否真正走出长三角,则决定了其未来空间,我们拭目以待。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

节点财经

547篇文章TA的动态

2023-10-18 节点财经发布了 《当李彦宏点燃AI原生时代的火种》的文章

2023-09-26 节点财经发布了 《从微盟十年看中国SaaS的过去、现在与未来》的文章

2023-09-11 节点财经发布了 《教师节特辑 | 白山云霍涛:带着教师底色创业,踏实走好每一步》的文章

2023-09-11 节点财经发布了 《品胜冲击上市,「充电宝之父」的新故事》的文章

2023-09-06 节点财经发布了 《百度智能云,探索大模型的「价值成长」之路?》的文章